Inhaltsverzeichnis

Die Wahl der richtigen Anlageform ist eine Herausforderung, die sorgfältige Überlegung und Kenntnis der eigenen finanziellen Ziele erfordert. Ob Plan Épargne en Actions (PEA) oder Lebensversicherung – jede Option hat ihre spezifischen Vor- und Nachteile, die je nach individueller Situation den Ausschlag geben können. Dieser Beitrag beleuchtet die Unterschiede, Vorzüge und potenziellen Nachteile beider Anlageformen, um Ihnen eine fundierte Entscheidung zu ermöglichen. Lassen Sie sich informieren und entdecken Sie, welches Instrument Ihren Bedürfnissen am besten entspricht.

Grundlagen von PEA und Lebensversicherung

Beim Aufbau einer soliden Anlagestrategie stehen oft Produkte wie das Plan d'Epargne en Actions (PEA) und die Lebensversicherung zur Auswahl, die sich durch unterschiedliche Merkmale und Vorteile auszeichnen. Ein PEA ist eine steuerbegünstigte Anlageform, die speziell auf den Aktienmarkt ausgerichtet ist und es Anlegern ermöglicht, Kapitalerträge aus ihrem Portfolio zu erwirtschaften, während das Investment nach einer bestimmten Haltedauer von französischen Steuern befreit wird. Diese Anlageform richtet sich daher an Personen mit einem bestimmten Risikoprofil, die bereit sind, in Aktien zu investieren und einen mittel- bis langfristigen Anlagehorizont verfolgen.

Eine Lebensversicherung hingegen ist ein vielseitiges Instrument für die Vermögensbildung und -absicherung, das eine Kombination aus Risikoschutz und Kapitalaufbau bietet. Sie kann auf die individuellen Bedürfnisse des Versicherten zugeschnitten werden und ermöglicht zudem eine Steuerbegünstigung bei den Erträgen und der Vererbung des Kapitals. Die Lebensversicherung eignet sich somit für Anleger, die neben dem Erzielen von Kapitalerträgen auch Wert auf Absicherung und Flexibilität legen.

Die Entscheidung zwischen PEA und Lebensversicherung hängt letztlich von den persönlichen finanziellen Zielen, dem Risikoprofil und dem geplanten Anlagehorizont des Anlegers ab. Während PEA für langfristig orientierte Anleger mit einer Affinität zum Aktienmarkt interessant sein kann, bietet die Lebensversicherung eine breitere Palette an Anlagemöglichkeiten und kann sowohl zur Vermögensbildung als auch für die Risikoabsicherung dienen.

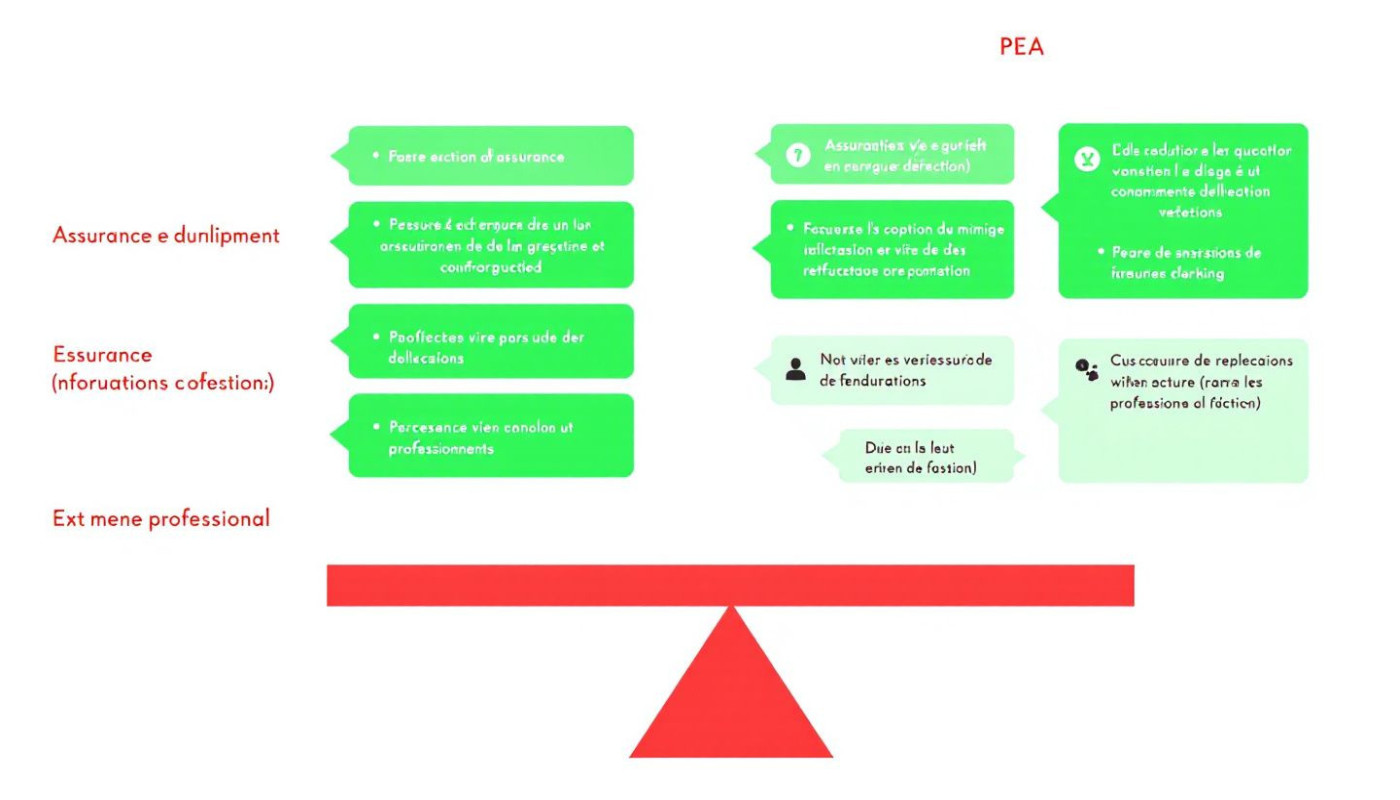

Vorteile und Nachteile von PEA

Ein Plan d'Epargne en Actions, kurz PEA, ist eine attraktive Anlageform für Investoren, die auf der Suche nach Kapitalwachstum und einem günstigen steuerlichen Rahmen sind. Zu den herausragenden Vorteilen eines PEA gehört die steuerliche Behandlung der Erträge. Nach einer bestimmten Haltedauer werden die Erträge aus dem PEA in Frankreich unter günstigeren Bedingungen besteuert, was bedeutet, dass steuerpflichtige Gewinne erheblich reduziert werden können. Dies fördert das Ertragspotenzial der Anlagen innerhalb eines PEA. Zudem bietet ein PEA eine beachtliche Anlagevielfalt, da Anleger in eine breite Palette von Wertpapieren, einschließlich Aktien und bestimmte Fonds, investieren können.

Eine weitere Stärke des PEA ist seine Liquidität. Anleger können in der Regel jederzeit auf ihr Kapital zugreifen, was bedeutet, dass die Verfügbarkeit des Kapitals relativ hoch ist. Allerdings gibt es auch einige Nachteile zu beachten. So sind die Anlagegrenzen eines PEA begrenzt, was Anleger mit einem größeren Anlagevolumen einschränken könnte. Auch ist die Flexibilität eines PEA zwar gegeben, aber es muss beachtet werden, dass frühe Abhebungen vor Ablauf der steuerlich relevanten Fristen zu steuerlichen Nachteilen führen können. In der Gesamtschau stellt ein PEA eine interessante Option für Anleger dar, die eine langfristige Perspektive mit Blick auf steuerliche Optimierung und Diversifikation ihrer Anlagen suchen.

Lebensversicherung als Anlageinstrument

Die Lebensversicherung ist nicht nur ein Instrument zur Absicherung des Todesfallrisikos, sondern kann auch als langfristiges Anlageprodukt dienen. Mit ihrer Hilfe lässt sich über die Jahre ein Vermögensaufbau realisieren, da neben der Todesfallabsicherung auch die Möglichkeit einer Ertragsausschüttung besteht. Die Laufzeiten von Lebensversicherungen sind flexibel und können an individuelle Bedürfnisse angepasst werden. Ein wesentlicher Aspekt, der die Lebensversicherung als Anlageform attraktiv macht, ist der Steuervorteil, den Versicherungsnehmer genießen können. So werden die Erträge aus einer Lebensversicherung unter bestimmten Voraussetzungen steuerlich begünstigt behandelt. Ein weiterer Punkt, der für Lebensversicherungen spricht, ist der garantierte Rückkaufswert, der eine Mindestauszahlung bei Kündigung der Police sicherstellt. Dieses Sicherheitsnetz, verbunden mit den steuerlichen Anreizen, macht Lebensversicherungen zu einer soliden Komponente in der langfristigen Finanzplanung.

Risiko und Rendite im Vergleich

Die Investitionsentscheidung zwischen einem Plan d'Épargne en Actions (PEA) und einer Lebensversicherung ist stark von den individuellen Zielen und dem Risikoprofil des Anlegers abhängig. Beim Risikomanagement spielt die Fähigkeit, mit Marktschwankungen umzugehen, eine signifikante Rolle. Ein PEA ist typischerweise marktabhängiger und kann daher höheren Schwankungen unterliegen. Dies kann zu einer hohen Renditeerwartung führen, wenn der Markt günstige Bedingungen bietet, bedeutet aber auch ein erhöhtes Risiko von Kapitalverlusten bei negativer Marktentwicklung. Im Gegensatz dazu zeichnen sich Lebensversicherungen durch eine breitere Risikostreuung aus, da sie in der Regel in eine Vielfalt von Anlagen investieren und somit das Risiko reduzieren. Die Renditeerwartung ist hierbei oft moderater, aber dafür beständiger und weniger volatil als bei einem PEA. Die Wahl zwischen diesen beiden Anlageformen sollte somit auf einer gründlichen Bewertung der persönlichen Risikobereitschaft und der langfristigen finanziellen Ziele basieren.

Entscheidungskriterien für Anleger

Bei der Wahl zwischen einem PEA und einer Lebensversicherung spielen individuelle Faktoren eine herausragende Rolle. Finanzielle Ziele sind der Ausgangspunkt jeder Anlageentscheidung. Sie definieren, was der Anleger langfristig erreichen möchte, sei es Vermögensaufbau, Altersvorsorge oder das Erreichen finanzieller Unabhängigkeit. Die persönliche Risikobereitschaft ist ein weiterer maßgeblicher Faktor, denn sie bestimmt, welche Schwankungen im Wert der Anlage akzeptabel sind. Daher ist es für Anleger essentiell, ihre eigene Toleranz gegenüber Risiken realistisch einzuschätzen.

Der Anlagehorizont, also der Zeitraum, für den das Kapital angelegt wird, beeinflusst ebenfalls die Entscheidung. Ein längerer Anlagehorizont kann ermöglichen, kurzfristige Marktschwankungen zu überstehen und von der potentiellen Wertsteigerung über die Zeit zu profitieren. Die Verfügbarkeit der Mittel ist ebenso ein kritischer Punkt. Sollten die Mittel kurz- bis mittelfristig benötigt werden, könnte eine Anlageform mit höherer Liquidität und geringeren Ausstiegskosten vorzuziehen sein.

Zuletzt sind die spezifischen Anlageziele zu berücksichtigen. Dazu zählt, ob eine regelmäßige Einkommensquelle durch Zinsen oder Dividenden erwünscht ist oder ob der Fokus auf Kapitalwachstum liegt. Die Auswahl zwischen PEA und Lebensversicherung hängt somit von einer Vielzahl an individuellen Präferenzen und finanziellen Gegebenheiten ab und sollte wohlüberlegt sein, um die persönlichen Anforderungen optimal zu erfüllen.